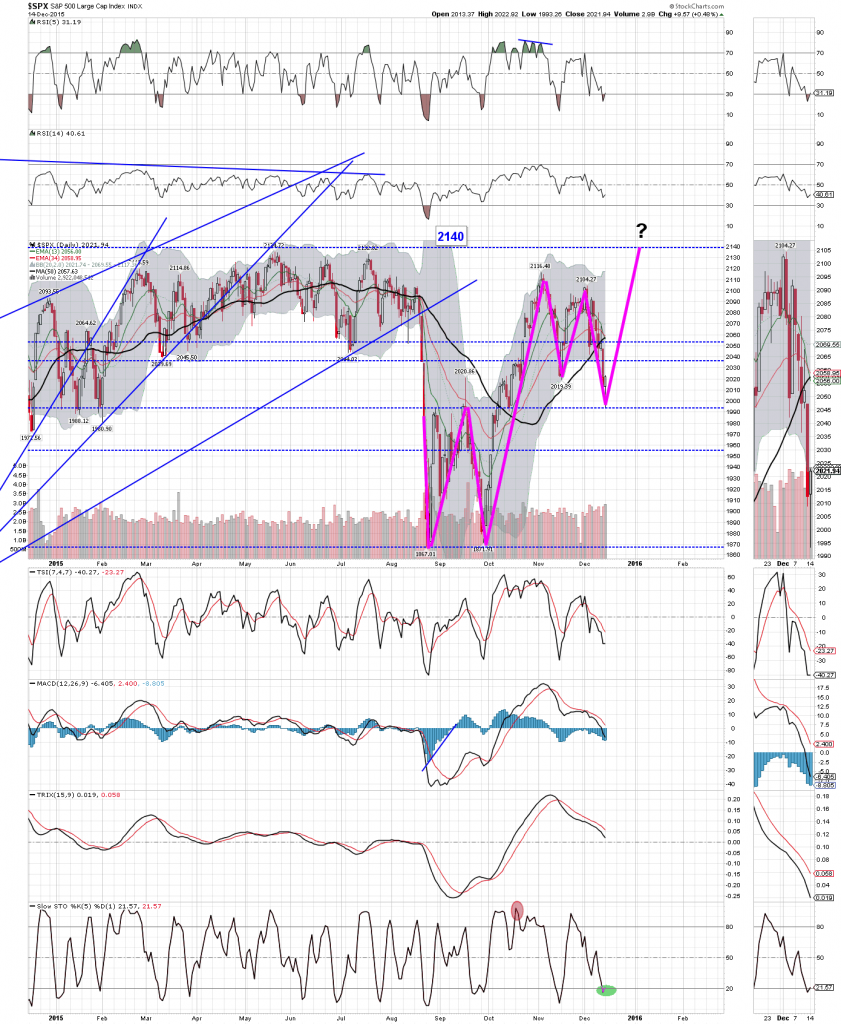

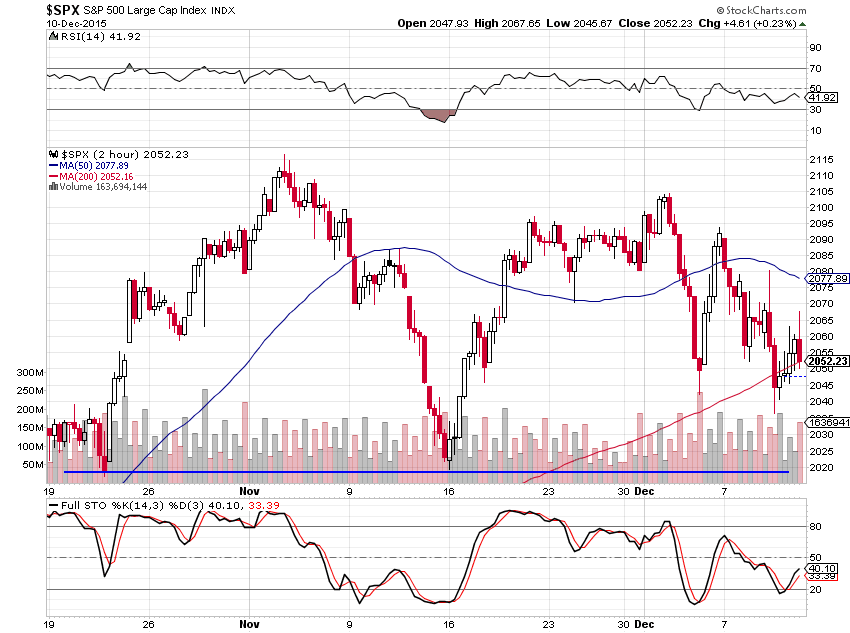

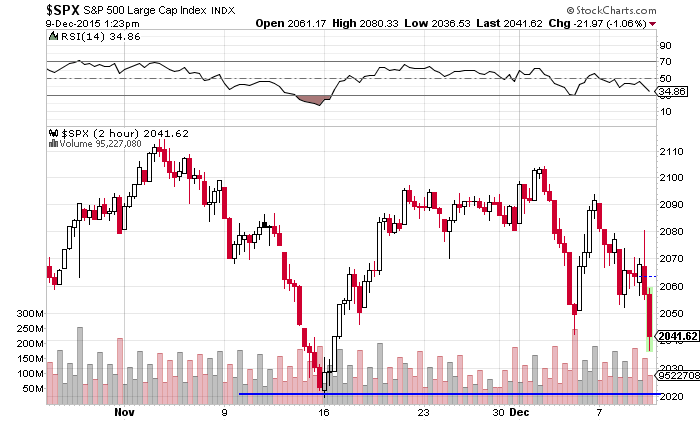

Vers une hausse probable du S&P500 en direction des 2140

L’analyste EagleSeagle prévoit une hausse prochaine du S&P500 en direction de 2140, ce qui nous semble possible compte tenu des importantes positions shorts actuellement prises sur ce marché par de nombreux investisseurs prévoyant un krach boursier (ce qui n’est évidemment pas notre cas) qui devront être couvertes avec de grosses pertes d’ici la fin d’année:

–

–

Rambus Chartology reste plutôt haussier sur le Dow Jones des industrielles US, lire son dernier commentaire ci-dessous:

–

–

Il vaut mieux, toutefois, par prudence, rester modérément long actions US (et modérément short obligations d’Etat US) d’ici le verdict de la Fed que de faire le plein avant.

–

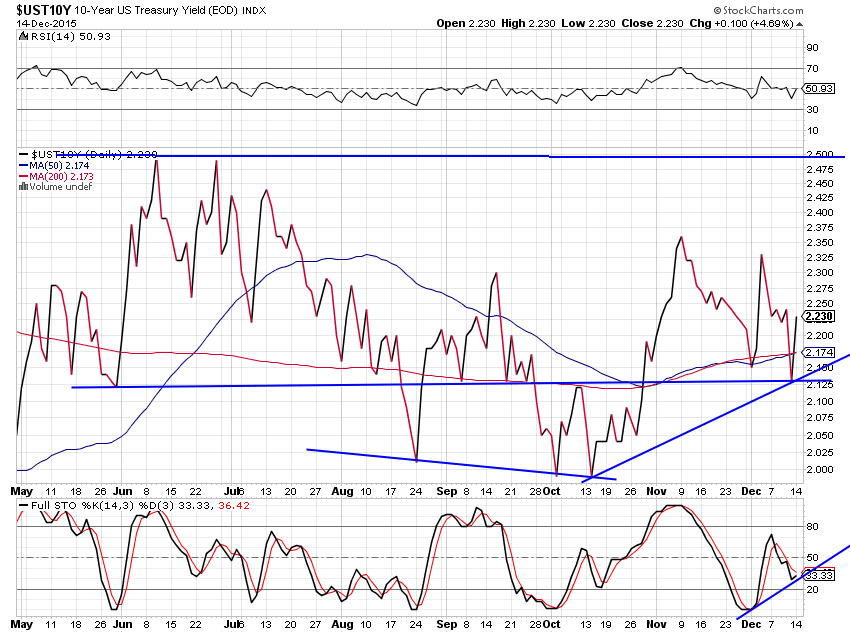

Contrairement à ce que pensent beaucoup de gens, un relèvement du taux directeur de la Fed ne serait pas déflationniste mais inflationniste, donc favorable aux actions US et défavorable aux obligations d’Etat US:

–

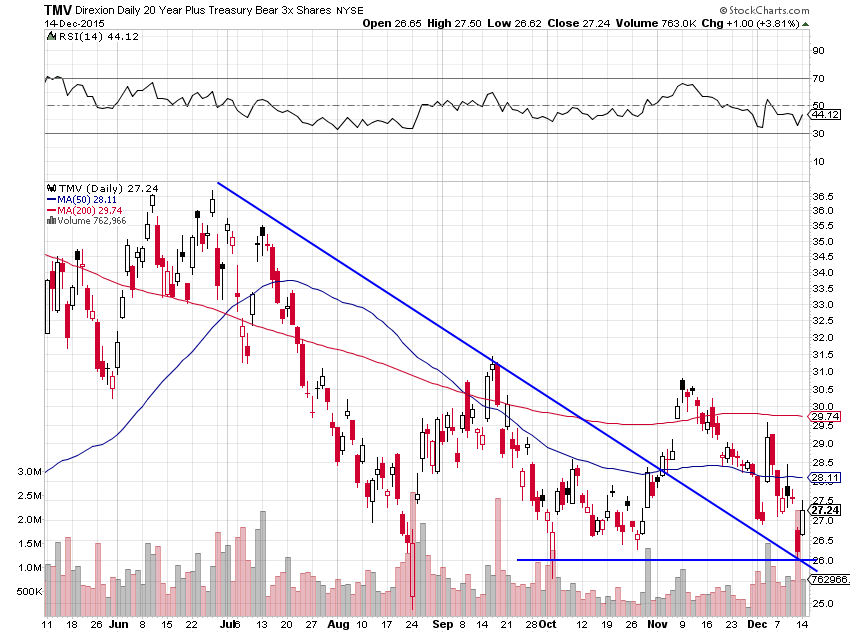

La hausse des taux à 10 ans US a commencé… Objectif 2,50% puis en cas de cassure des 2,50%…. 3% (acheter le TMV, l’ETF short obligations d’Etat US).

–

–

Important:

–

–

———————————————

–

————————————–

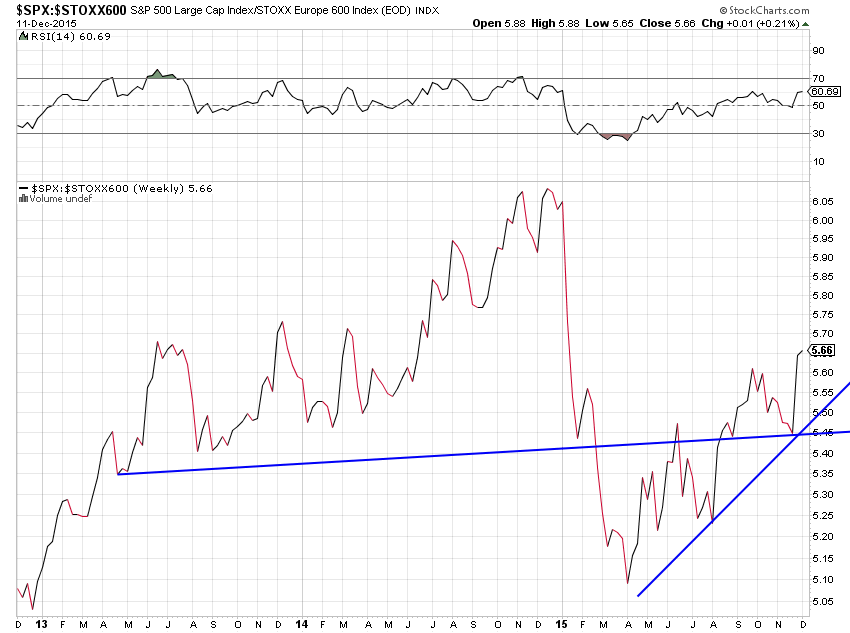

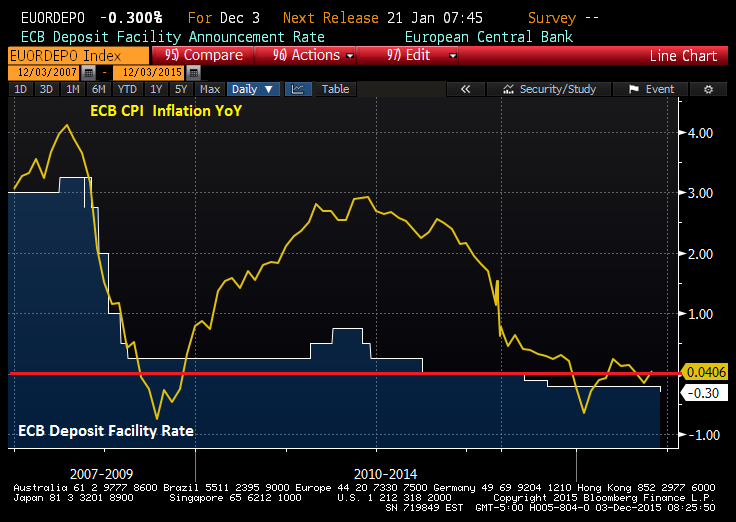

Alors que la BCE et la Banque du Japon, en poursuivant une politique erronée de taux négatifs, comme de Quantitative Easing (lui-aussi déflationniste), alimentent en réalité la déflation, d’où le grand écart entre les actions US qui montent et les actions européennes ou japonaises qui baissent (ainsi que l’illustre le ratio ci-dessous)…

–

–

–

–

–

http://www.cnbc.com/2015/12/13/goldman-eyes-bank-of-japan-easing-in-april-usdjpy-at-125.html

–

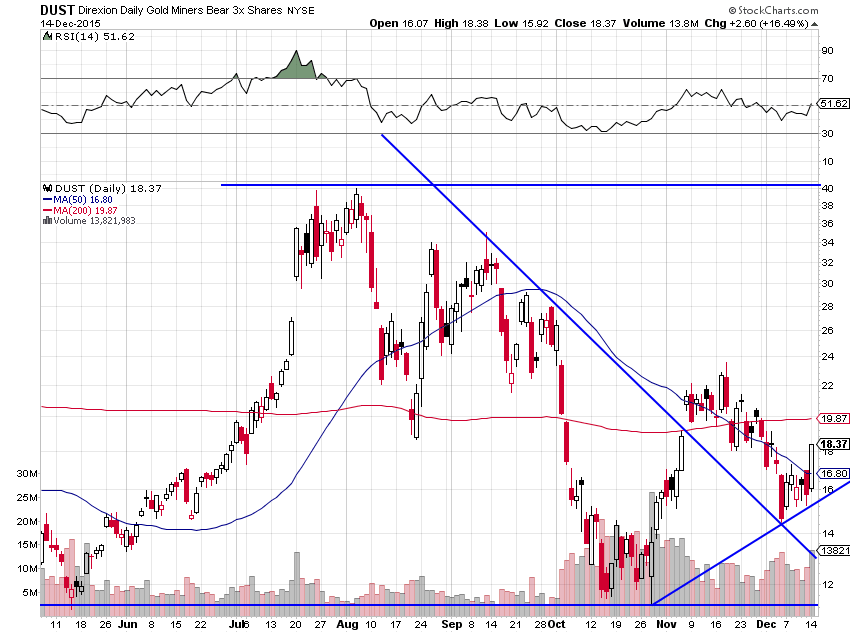

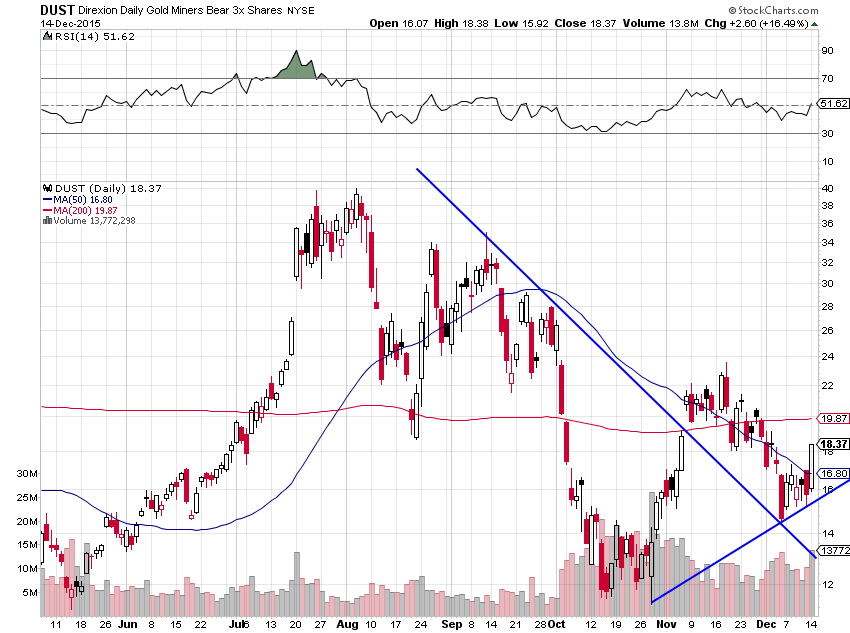

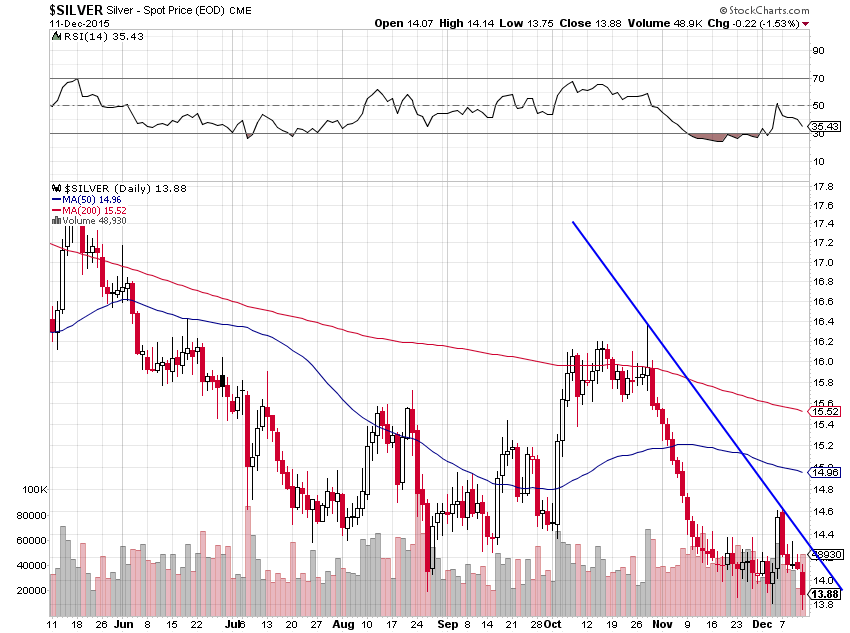

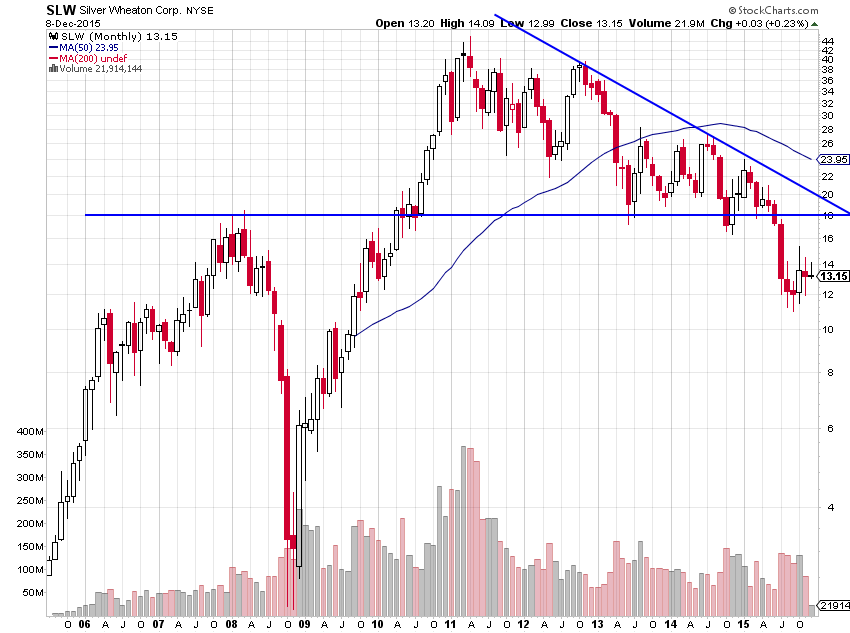

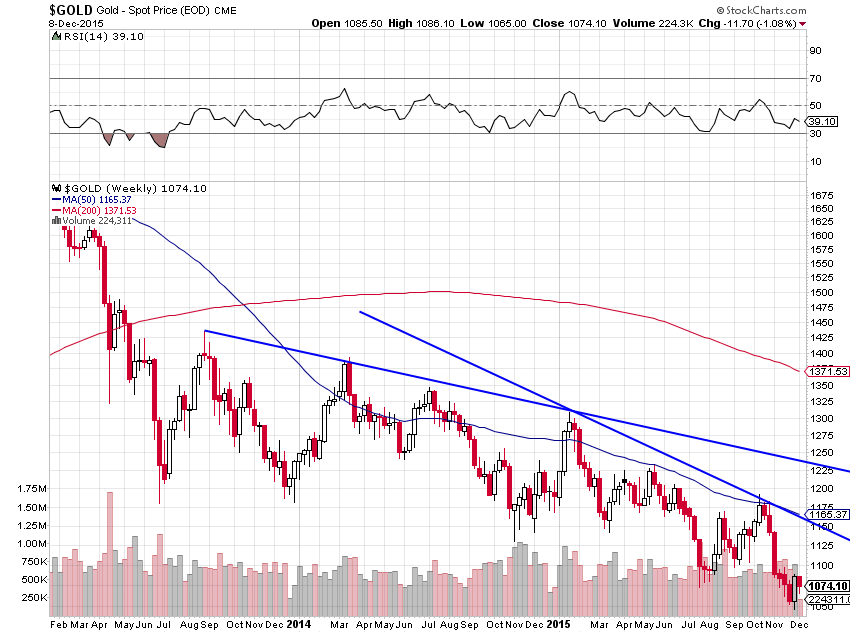

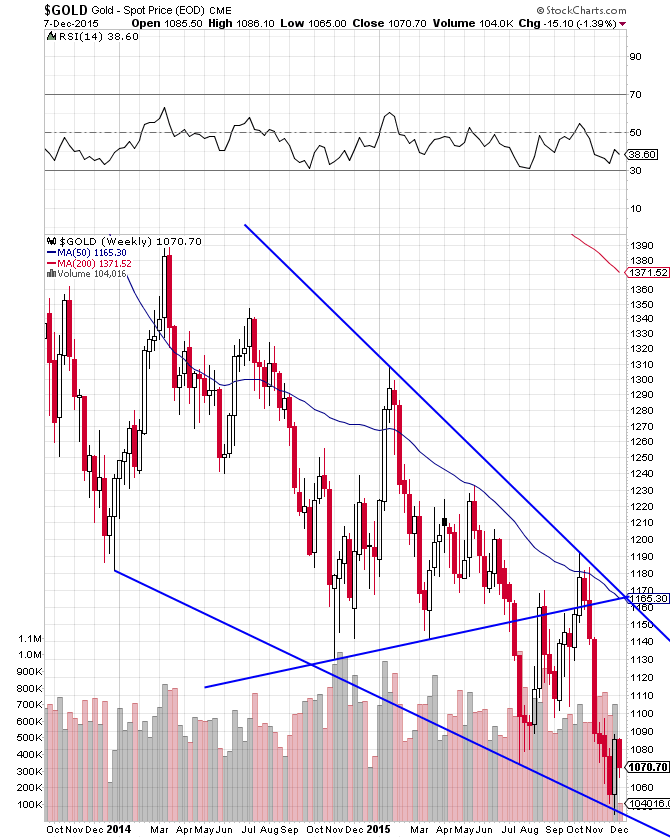

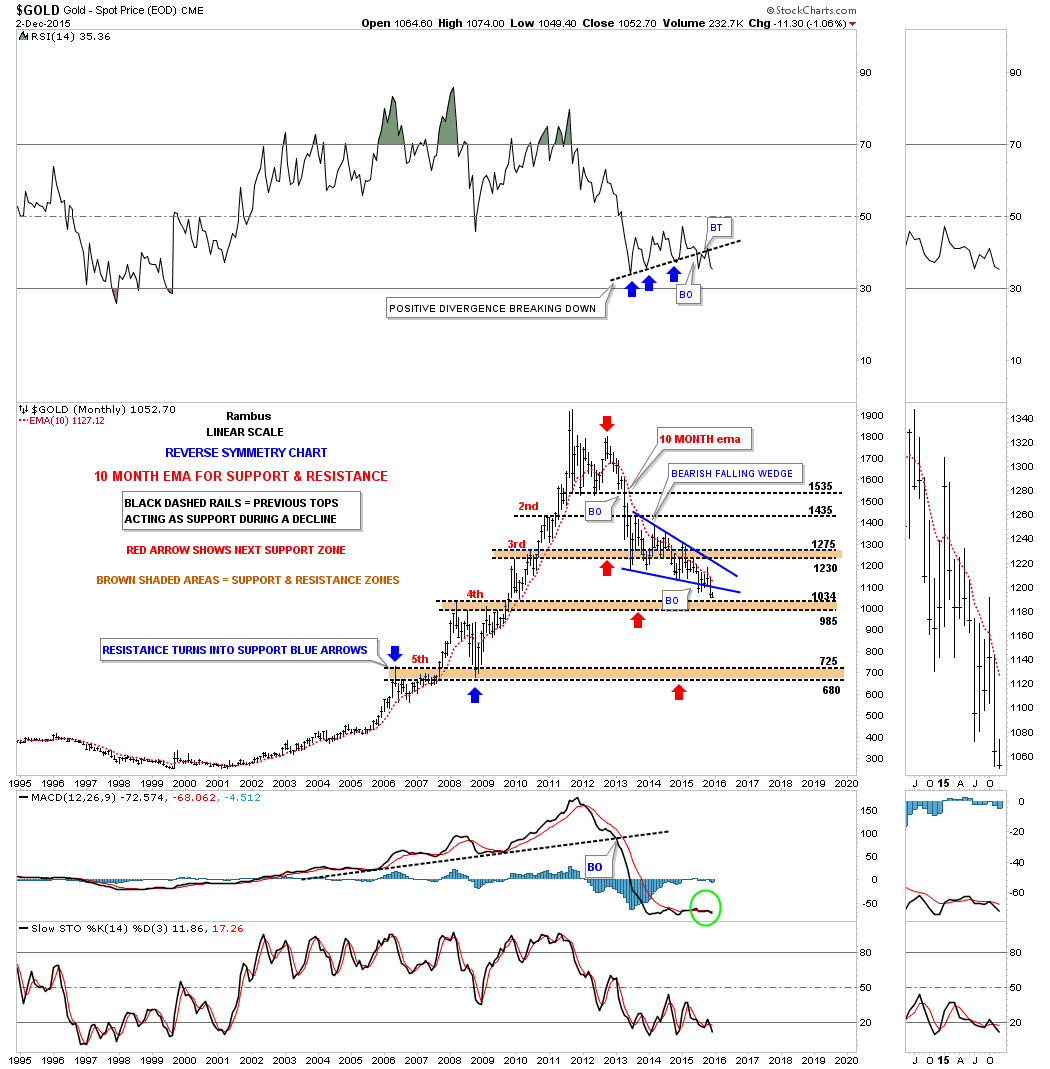

La hausse du taux directeur de la Fed devrait donner le coup de grâce à l’or, à l’argent-métal et aux actions des sociétés minières:

–

–

http://www.silverseek.com/commentary/unprecedented-circumstance-15126

–

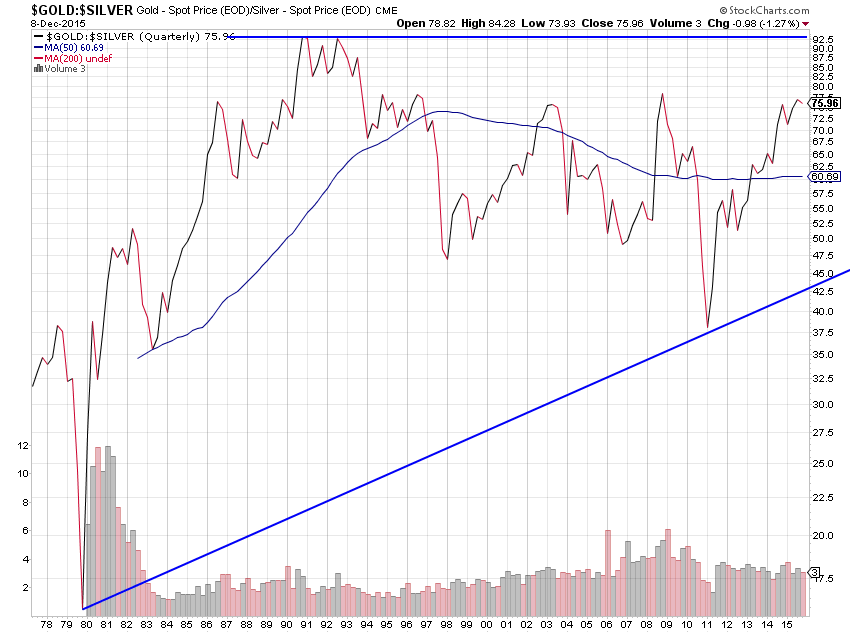

L’ argent-métal et l’or en route pour respectivement 8,50 et 700 USD l’once courant 2016 ?

–

–

–

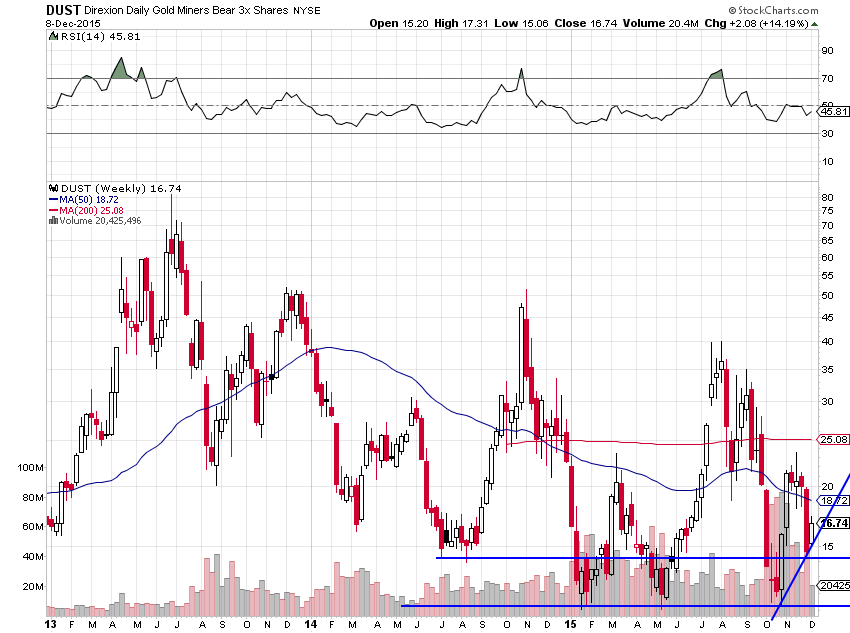

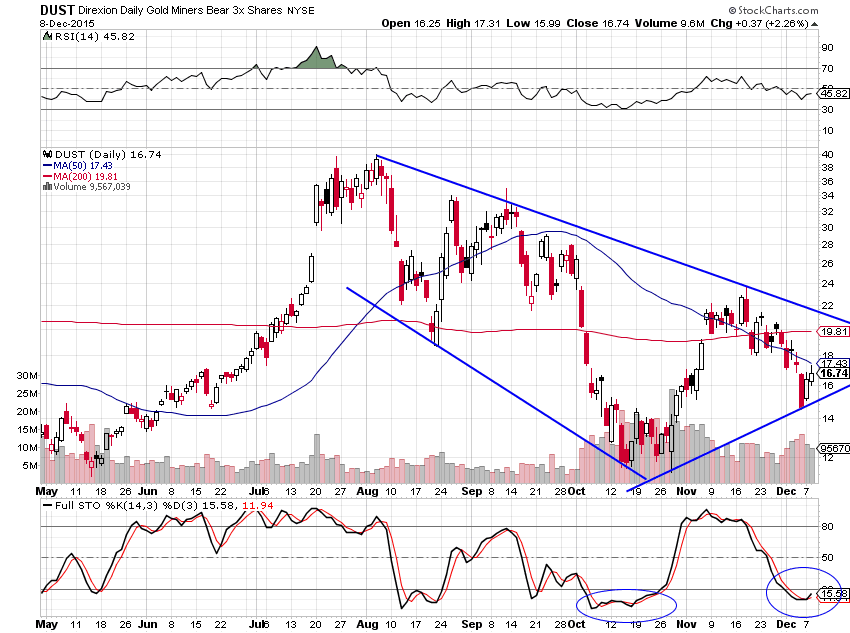

Acheter le DUST, possible doublement de son prix actuel en 2016:

–

–

Les relations de plus en plus critiques entre la BCE et l’Allemagne, sur fond de querelles juridiques jamais éteintes concernant la légalité contestée de la politique monétaire de la BCE, augurent mal de l’avenir de l’euro:

–

http://www.bloombergview.com/articles/2015-12-04/is-more-qe-good-for-europe-bloomberg-experts-debate

–

Important:

–

———————————–

–

–

http://www.sidi-isil.org/sidiblog/?p=1519

–

La solution: supprimer les banques centrales…

–

–

–

La raison fondamentale du relèvement quasi certain du taux directeur de la Fed cette semaine, c’est le maintien de l’hégémonie du dollar US en assurant sa hausse

The one absolutely critical mission of the Fed in the « Imperial Project » is maintaining U.S. dollar hegemony

–

Lire:

–

http://www.oftwominds.com/blogdec15/Fed12-15.html

–

Hégémonie monétaire mondiale qui permet aux USA, tant qu’elle dure, de continuer de financer sans difficulté leurs dépenses publiques, technologiques, scientifiques et militaires, d’attirer les capitaux du monde entier dans leurs actifs nationaux (immobilier, actions, obligations, produits financiers variés, etc.), la hausse du dollar US étant aussi le meilleur moyen de maintenir des prix des matières premières (pétrole brut en particulier) et des métaux précieux bas, ce qui a toujours été l’un des buts recherchés par la Fed qui croit ainsi agir dans l’intérêt du consommateur US.

–

D’ailleurs, généralement, affaiblir une monnaie ne renforce pas l’économie du pays qui le fait:

–

http://www.zerohedge.com/news/2015-12-08/fallacy-weakening-your-currency-generates-prosperity

–

En toute logique, le relèvement du taux directeur de la Fed devrait: 1/faire monter le dollar US contre la plupart des autres devises, donc faire chuter les prix de l’or et de l’argent-métal, 2/ faire chuter les obligations d’Etat US (du fait de la hausse des taux US qui devrait se propager à l’ensemble de la courbe desdits taux) donc faire monter les actions US (les capitaux sortant des premières allant sur les secondes selon le principe des vases communicants), 3/ faire monter les actions US beaucoup plus fort et vite que les actions européennes, émergentes et asiatiques (dont les économies frappées par une déflation bien plus forte resteront longtemps plus affaiblies que l’économie US). Voilà pour la théorie. Mais il y a les manipulations des marchés et les situations techniques intermédiaires qui peuvent contrarier la logique ainsi qu’on le voit actuellement.

–

Nous restons donc quasi totalement investis en dollar US, modérément longs actions US (via l’achat des SPXL et QLD) avec des positions réduites, SANS AUCUNE POSITION LONGUE SUR ACTIONS EUROPÉENNE, ÉMERGENTE OU ASIATIQUE, modérément shorts obligations d’État US (via l’achat du TMV), modérément shorts actions des sociétés minières (via l’achat du DUST) et sans positions sur l’or, l’argent-métal ou toute autre matière première.

–

Le ratio actions US/actions européennes reste positif pour les premières et négatif pour les secondes:

–

–

Le DUST se reprend dans le sillage de la baisse du GDX:

–

–

–

Dollar US: USA / Chine rien ne va plus…

–

–

–

http://fr.sputniknews.com/economie/20151209/1020169475/etats-unis-chine-omc-litige-avions.html

–

http://www.newsmax.com/Finance/StreetTalk/Wal-Mart-China-jobs-retail/2015/12/09/id/705192/

–

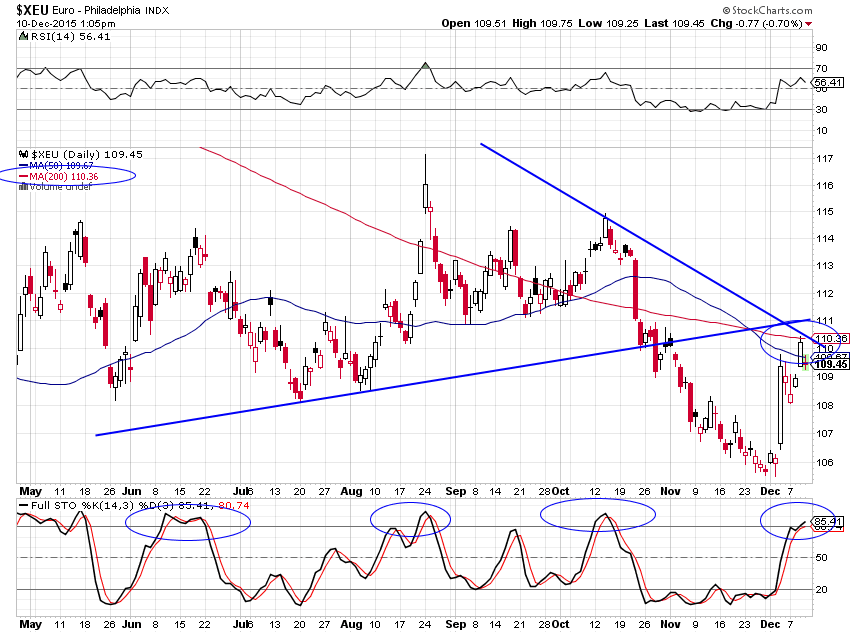

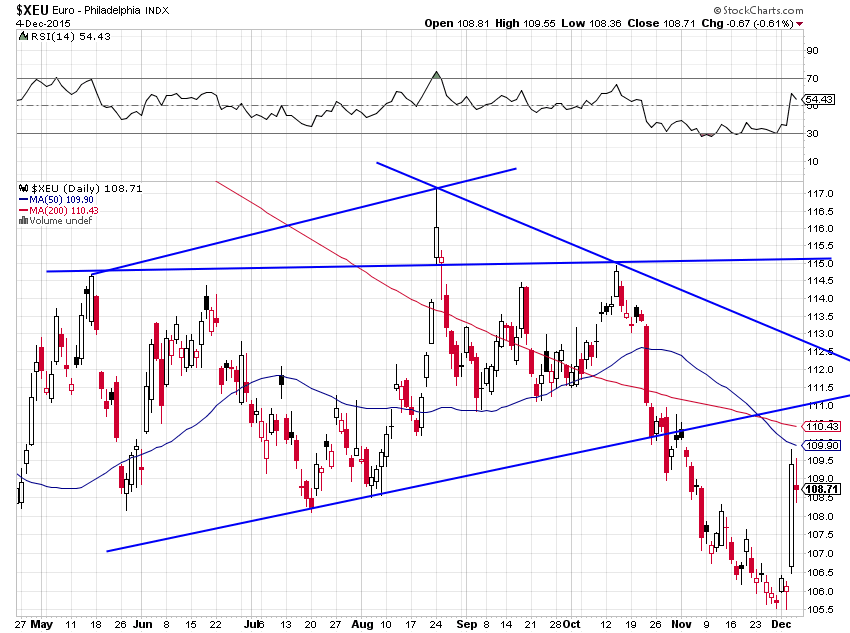

Les crises européennes, baissier pour l’euro/dollar US:

–

–

http://www.economiematin.fr/news-brexit-grande-bretagne-sortie-europe?ref=yfp

–

–

–

–

L’arrivée massive de migrants, qui nous semble négative pour les « grands équilibres » économiques et budgétaires en Europe, ne faiblira pas:

–

–

–

http://www.bloombergview.com/articles/2015-12-04/why-syria-will-produce-many-more-refugees

–

————————————————————

http://www.bloomberg.com/news/articles/2015-12-11/the-changing-face-of-the-german-economic-miracle-

–

–

–

http://www.bloombergview.com/articles/2015-12-07/greece-s-ticking-timebombs-keep-grexit-on-the-radar

–

http://www.bloombergview.com/articles/2015-12-07/le-pen-wins-on-economy-not-xenophobia

–

Conclusion:

–

http://www.lemonde.fr/idees/article/2014/05/22/la-fin-de-l-euro-s-impose_4423658_3232.html

——————————————

Or et argent-métal, la baisse devrait continuer, l’argent-métal ayant même cassé son plus bas depuis 2011.

–

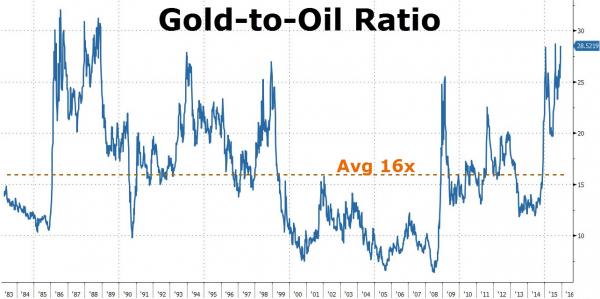

L’or est beaucoup trop cher par rapport au pétrole, le premier devrait baisser et le second remonter:

–

–

Le gouvernement indien est proche de saisir l’or de ses ressortissants pour le vendre sur le marché international…

–

http://www.zerohedge.com/news/2015-12-13/indias-failing-gold-monetization-scheme-seizure-imminent

—————————————–

–

http://www.gold-eagle.com/article/truth-about-where-gold-headed

–

–

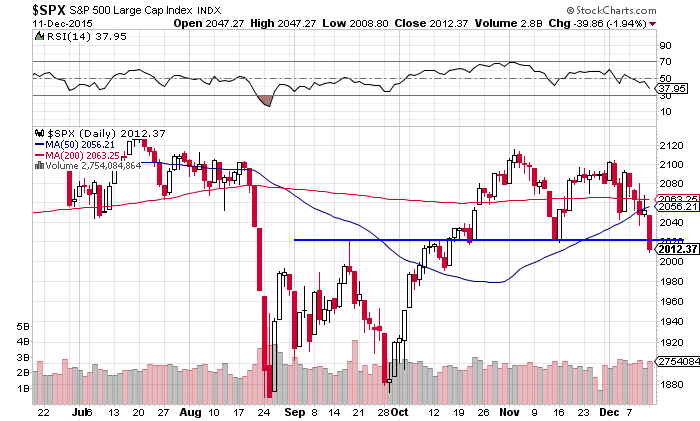

Actions US, conjoncture difficile à court terme (nous ayant conduit à réduire nos positions longues la semaine dernière) mais positive pour 2016 (nous incitant à garder des positions longues légères):

–

A voir, le S&P500 n’a finalement pas nettement cassé son support à la baisse et clôturé ce jour au dessus de 2020:

–

–

–

http://uk.businessinsider.com/heres-how-a-fed-rate-hike-could-impact-your-finances-in-2016-2015-12

–

–

–

http://uk.businessinsider.com/barrons-2016-stock-market-outlook-2015-12

–

Finalement, les obligations d’Etat US baissent (positif pour les actions US), les taux à moyen et long terme US remontant:

–

–

–

Le TMV se reprend:

–

Trois graphiques importants en complément de notre dernier commentaire

Trois graphiques importants:

–

Le SPY (mini S&P500) n’a pas cassé à la baisse vendredi, seul le S&P500 maxi l’a fait de façon non décisive par une seule clôture en toute fin de journée, lundi sera déterminant:

–

L’euro/dollar US reste baissier (formation en tête épaules) tant que les 1,1105 ne cassent pas à la hausse:

–

–

Le DUST (ETF short actions des sociétés minières) reste en position de remonter fortement, ce qui serait baissier pour les métaux précieux et industriels dans leur ensemble:

–

Conclusion: Rien n’est encore joué!

S&P500 cassure ou pas? Attendre lundi pour se prononcer…

Nous mentionnions lors de notre dernier commentaire, dans le lien ci-après que nous reproduisons à nouveau, l’existence d’une très importante position short sur le S&P500 établie sous la forme d’achat de puts entre 1900 et 2050 donc perdante prise par des investisseurs ayant conservé lesdits puts dont l’échéance est au 18 décembre. Leur but étant de faire baisser le S&P500 le plus près possible de 1900 d’ici à cette date pour couvrir leurs shorts, ce sont eux qui depuis quelques jours vendent massivement pour le faire chuter. Ils ont réussi vendredi 11 décembre à casser le support situé vers 2020 (de façon non décisive, il faudra attendre lundi pour voir s’il y a une continuation), aidés par la chute des marchés chinois et européens qui, comparativement, ont chuté beaucoup plus que les marchés US (-2,44% pour le Dax contre -1,96% pour le S&P500), par la baisse du prix du pétrole brut à son plus bas de l’année et donc par la chute parallèle des junk bonds.

–

Important:

–

———————————-

http://www.marketwatch.com/story/oil-hovers-near-7-year-lows-as-opec-keeps-on-pumping-2015-12-11

–

http://www.reuters.com/article/us-global-markets-idUSKBN0TU01V20151211#LPvfyv1IJxkdYuiy.97

–

Le ratio actions US/actions européennes reste favorable aux premières par rapport aux secondes:

–

———————————–

Baisse en dépit de la publication de statistiques favorables concernant l’économie US:

–

http://www.marketwatch.com/story/consumer-confidence-rises-university-of-michigan-says-2015-12-11

–

–

http://www.marketwatch.com/story/retail-sales-show-bit-more-strength-in-november-2015-12-11

–

————————————-

Nous avons donc anticipé la réduction de plus de la moitié de toutes nos positions longues sur les divers marchés, que nous comptions réaliser en début de semaine prochaine avant le verdict de la Fed du 16 décembre, en l’effectuant dès ce vendredi lorsqu’il était devenu probable que le S&P500 ne tiendrait pas et risquait de s’approcher des 2020. Et nous restons maintenant avec des positions bien plus légères que nous conserverons jusqu’au 16 décembre.

–

Où le S&P500 peut-il aller avant de se reprendre? Tout dépendra de son mouvement de lundi et de voir si les puts commenceront à être couvertes.

–

–

La Federal Reserve va-t-elle pour autant renoncer à la hausse de son taux directeur, les banquiers haussiers sur les actions US dont nous mentionnions dans notre dernier commentaire les avis ne le pensent pas.

–

http://www.marketwatch.com/story/the-fed-has-three-motives-for-raising-interest-rates-2015-12-11

–

A noter la cassure par l’argent-métal de son plus bas, ce qui augure mal des métaux précieux, alors que dollar US était pratiquement inchangé ce jour par rapport à la veille.

–

Prévisions sur le S&P500, les actions US et le dollar US

Le JABA Model de Saxo Bank publié le 8 décembre 2015 par Steen Jakobsen, son chef économiste, prévoit que le S&P500 ne devrait pas prochainement casser 2020 à la baisse, puis remonter en fin d’année 2015 et début 2016 au dessus 2200, pour enfin rechuter vers 1800 dans le courant de l’année 2016:

–

–

Le support à 2020 a parfaitement tenu:

–

–

Wells Fargo et Bank of America sont du même avis pensant que la hausse du taux directeur de la Fed, si elle se confirmait le 16 décembre 2015 (ce qui fait peu de doute), entrainerait une forte reprise des actions US en général, mais surtout des bancaires et financières US (ce qui est d’ailleurs l’une des raisons qui devraient conduire la Fed à s’engager dans un processus graduel de hausse de son taux directeur permettant ainsi aux banques US d’accroitre leur rentabilité affaiblie par les taux zéro):

–

–

–

http://www.bloomberg.com/news/videos/2015-12-10/u-s-markets-see-an-s-p-record-by-end-of-year-

–

–

–

En revanche, JPMorgan, catastrophiste comme d’habitude, redoute la hausse du taux directeur de la Fed dans laquelle il voit un potentiel tsunami boursier et obligataire global (aux USA et ailleurs):

–

–

Tous, en particulier Bank of America, restent baissier sur l’or et haussier sur le dollar US, en raison de la dévaluation des monnaies émergentes et européennes organisée dans le cadre des QE et des taux négatifs et de la déflation globale.

–

Le graphique du dollar US index de l’analyste Fullgoldcrown:

–

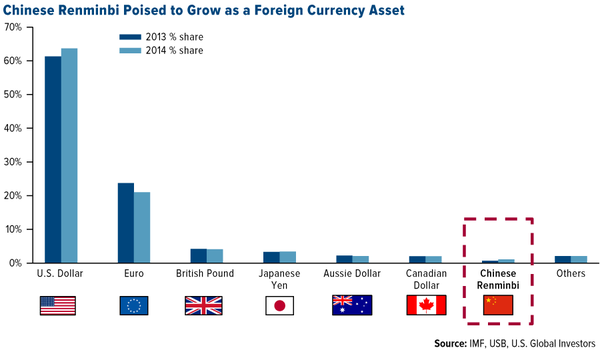

Il n’y a actuellement pas d’alternative crédible au dollar US:

–

Important:

–

————————–

http://www.newsmax.com/Finance/StreetTalk/miners-materials-China-iron/2015/12/08/id/705015/

–

http://www.zerohedge.com/news/2015-12-10/onshore-yuan-has-been-freefall-imf-added-china-sdr-basket

–

–

–

–

Le moins que l’on puisse dire à propos des marchés boursiers, c’est que les opinions sont tranchées.

Ce qui va nous conduire en début de semaine prochaine (prudence oblige) à COUPER LA MOITIE DE TOUTES NOS POSITIONS LONGUES sur le SPXL, le QLD, le TMV et le DUST. De façon à continuer de pouvoir profiter de la hausse probable des actions US (via l’achat du SPXL et du QLD) et des taux d’intérêt US à moyen et long termes (via l’achat du TMV) comme de la baisse probable des actions des sociétés minières (via l’achat du DUST), mais à un moindre risque.

–

Trois faits plaident pour le rally de fin d’année des actions US: 1/ la Fed s’emploiera à éviter toute déstabilisation des marchés US puisque cela fait des années qu’elle les manipule à la hausse et qu’il serait stupide de les faire plonger maintenant; 2/ les banques US ont besoin de présenter des bilans annuels corrects ce qui ne serait pas le cas en cas de chute des actions US avant la fin décembre; 3/ le TED Spread est dans la partie basse de son trend, ce qui signale une relaxation du stress boursier et financier.

–

D’ailleurs la politique actuelle de la Fed est dorénavant plébiscitée aux USA:

–

–

A noter que tant que la résistance de l’euro/dollar US se situant vers 1,11 n’est pas franchie à la hausse par une clôture, il n’y a pas lieu de réduire les achats ni de sortir du dollar US dans lequel nous restons complétement investi, position longue dollar US (à la différence des précédentes que nous diminuerons de moitié) que nous conserverons jusqu’après le verdict de la Fed et verrons ensuite ce qu’il y aura lieu de faire.

–

L’euro/dollar US aurait pu monter à 1,11 mais il n’a pas pu franchir les 1,1036 soit sa moyenne à 200 jours. Il devrait rebaisser.

–

–

Le mouvement récent de correction du dollar US est normal:

–

–

Si l’on tient compte de la situation réelle européenne, elle est bien pire que l’américaine, pas de raison fondamentale pour l’euro de monter…

–

–

L’un des rares dirigeants de la vraie gauche française (Gérard Filoche), hostile au « front républicain » UMPS pour contrer le Front national, écrivait ce jour à propos de la France:

« Six millions de chômeurs, neuf millions de pauvres, sept millions de retraités à moins de 1 000 euros, 50% de salariés à moins de 1 650 euros ! Rien de moins convaincant, dans ces conditions, que de pérorer sur « l’unité des partis républicains ». Pour qui ? Pour quoi ? Sous Sarkozy, il y a eu deux millions de chômeurs et 20 points de dette de plus. Sous Hollande, il y a 1,3 million de chômeurs de plus et 12 points de dette de plus. Ce serait donc que la politique ne pourrait rien changer, et que tout est jeu de rôle. La même semaine où se tiennent des grands discours sur la nation, 42 500 chômeurs de plus sont annoncés, et, par ricochet, plus de 200 000 concitoyens sont touchés par le fléau. Et voilà que s’ajoute une effrayante menace terroriste, barbare, mafieuse, irrationnelle ». Nonobstant des impôts écrasants.

–

Alors tenté d’acheter l’euro? Ou de s’installer en France, en Allemagne ou ailleurs dans l’UE (Portugal, pour ses avantages fiscaux aux étrangers et sa qualité de la vie, ou Royaume Uni, pour son dynamisme entrepreneurial et son esprit authentiquement démocratique, mis à part)?

–

Lire aussi à propos de l’impasse française:

–

–

–

–

Le système suisse de démocratie directe et de souveraineté nationale, le bon modèle pour réformer la France? Et même l’Union européenne?

–

–

–

http://lesobservateurs.ch/2015/03/27/la-suisse-dernier-espoir-de-leurope/

–

La Grande Déflation globale semble ne pas avoir de fin

La Grande Déflation globale, produit du libre-échange mondialisé (ayant cassé les prix et les salaires dans une vaine fuite en avant vers toujours plus de compétitivité), du laxisme monétaire international (ayant accru à des niveaux stratosphériques les dettes publiques ou privées et les bilans des banques centrales), se traduisant par une surproduction chronique qui ne peut être absorbée par une demande suffisante, semble ne pas avoir de fin.

–

En Europe, l’inflation ne reprend pas en dépit (ou plutôt à cause) du QE et des taux négatifs…

–

–

La crédibilité perdue de Draghi:

–

http://www.marketwatch.com/story/mario-draghi-once-a-hero-faces-the-new-mortality-2015-12-08

–

Trés important: DU DANGER DE DÉVALUER LA MONNAIE

–

http://www.zerohedge.com/news/2015-12-08/fallacy-weakening-your-currency-generates-prosperity

———————–

Entre le dollar US fort, monnaie dominante qui restera longtemps monopolistique, et les surcapacités internationales de production qui ne se réduisent pas, pays et producteurs vendent à vil prix tout ce qu’ils peuvent pour encaisser le plus de cash possible et ainsi faire face au paiement de leurs dettes.

–

http://www.bloomberg.com/news/videos/2015-12-08/u-s-dollar-global-politics-crush-commodities

–

–

–

–

Le graphique de Saxo Bank illustrant la dominance du dollar US et le chemin à parcourir au Renminbi-Yuan pour se hisser au niveau des autres grandes devises:

–

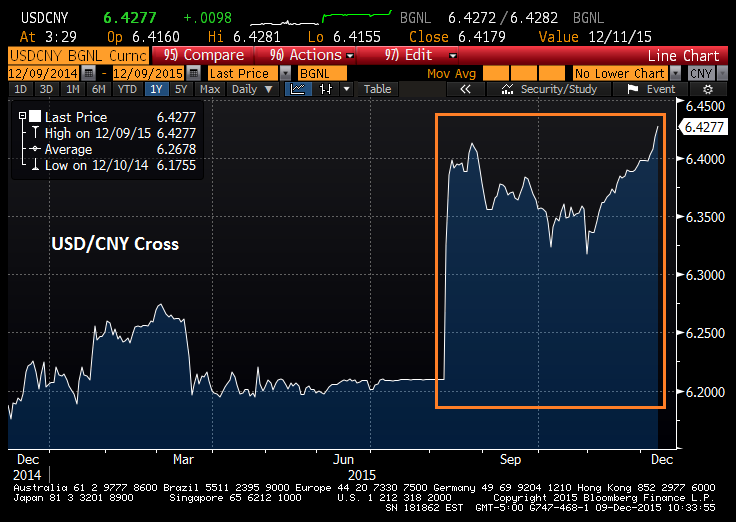

Dévaluer le yuan contre le dollar US n’est pas la bonne méthode pour lui assurer une plus grande crédibilité…

–

–

–

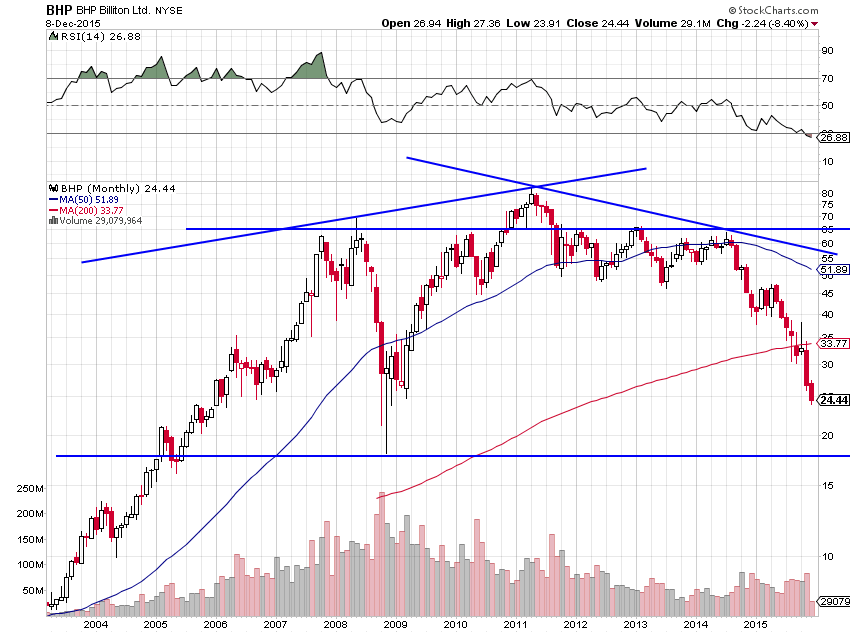

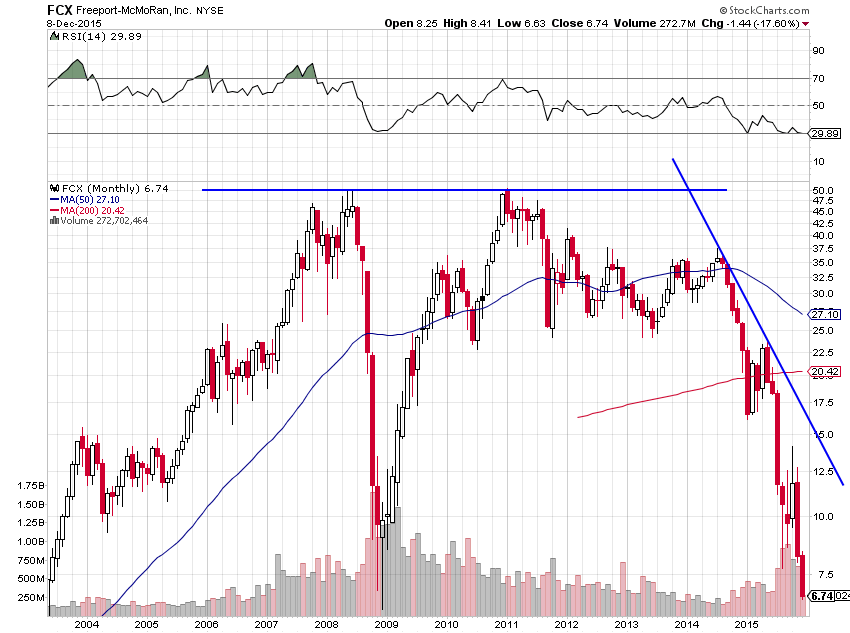

Les graphiques de Clive Maund:

–

Dans de telles conditions, les cours des actions des sociétés minières, pétrolières et d’autres secteurs liés aux matières premières et aux métaux industriels et précieux devraient rester durablement sinistrées à l’exemple de BHP, de FCX ou de SLW. On gardera donc les achats de DUST.

–

Rester long DUST (sur-vendu), à hauteur de 10% de la valeur des portefeuilles, ce qui constitue aussi une bonne protection contre une baisse éventuelle du S&P500 :

–

–

Le rally récent de l’or et de l’argent-métal semble poussif. Ne pas en avoir pour le moment, ni à la hausse, ni à la baisse. Pas de hausse durable des métaux sans d’abord hausse des actions des sociétés minières et sans d’abord baisse du ratio or/argent-métal.

–

–

La probabilité de chute finale de l’or vers 700 USD l’once reste forte:

–

–

–

http://www.zerohedge.com/news/2015-12-09/glencore-cds-are-soaring-again-default-risk-rises-above-50

–

–

Les actions US, qui ont entamé leur redressement (relatif), devraient sur-performer les actions européennes, émergentes et asiatiques tant d’ici fin 2015 qu’en 2016, en raison de l’existence d’un marché intérieur US suffisamment puissant, riche et protégé, pour absorber leurs ventes au moment où tous les autres marchés (européen, émergent et asiatique) se contractent beaucoup plus. Nous restons long ETF US (SPXL et QLD) à hauteur de 25% au maximum de la valeur des portefeuilles.

–

Le support du S&P500 à 2020 a tenu:

–

–

–

BUY USA, SELL EUROPE:

–

–

Les graphiques de Rambus Chartology montrent que les indices boursiers US sont proches de casser à la hausse (en dépit de leur forte volatilité actuelle), il faudra vraisemblablement attendre après la réunion de la Fed du 16 décembre 2015 et l’échéance des options sur indices boursiers US pour que le mouvement se concrétise:

–

http://www.marketwatch.com/story/us-stocks-on-track-for-third-down-day-in-a-row-2015-12-09

–

–

http://www.newsmax.com/Finance/Economy/Gallup-Economic-Confidence-Index/2015/12/08/id/704982/

–

–

http://www.marketoracle.co.uk/Article53234.html

–

La croissance économique par les exportations c’est en train de finir, la dé-mondialisation est en marche. Il est impératif pour les entreprises de se relocaliser et de valoriser leur marché intérieur.

Ce qui nécessitera de la part des Etats la mise en place de politiques non keynésiennes (surtout pas de plans dits de relance) de soutien de la demande (et non plus de l’offre), via l’augmentation des salaires et la baisse maximale des impôts des individus (et non plus des entreprises), une meilleure rémunération de l’épargne (via l’augmentation des taux directeurs des banques centrales et l’arrêt des QE), l’aide aux investissements scientifiques et technologiques (crédits à la formation permanente des personnes et à la création d’entreprises innovantes), mais aussi des mesures de protection raisonnable de leurs marchés intérieurs (« patriotisme économique ») comme de leurs emplois nationaux (restrictions à la libre circulation des personnes et des marchandises et rétablissement des frontières) pour diminuer le chômage, qui de toutes façons sont rendues indispensables pour se protéger du terrorisme islamiste et des conflits armés un peu partout. Il faudra aussi cesser les politiques exagérément austéritaires à l’allemande, parce que c’est la croissance économique via plus de consommation intérieure qui permettra de rembourser l’endettement et non pas le rationnement et la paupérisation auto-entretenues (pas plus que l’inflation d’ailleurs si elle pouvait être organisée).

A ce jeu là, les Américains seront les meilleurs… et les Européens, englués dans leur Union européenne passoire commercialement ultra libre échangiste et monétairement ultra laxiste, sans parler de l’émigration massive en train de submerger leur continent, seront les plus mauvais.

–

Compte tenu de la dévaluation du yuan chinois, de la chute des prix du pétrole et des actions des sociétés minières, nous avons acheté le DUST

Il n’aura pas fallu attendre longtemps, après son admission dans les DTS, pour que la Chine dévalue le yuan, ce qui évidemment entraine un exode des capitaux chinois hors du pays, le yuan n’inspirant pas plus confiance après qu’avant ladite admission

–

–

http://www.marketwatch.com/story/chinas-capital-outflows-seen-tripling-in-november-2015-12-07

–

Selon les conseils de Rambus Chartology, nous avons acheté, en plus de nos autres positions toujours inchangées, le DUST (l’ETF short actions des sociétés minières):

–

–

–

Graphique de Rambus:

–

–

Notre graphique: Le DUST sur-vendu est prêt à remonter

–

Vers un retournement général des taux d’intérêt à la hausse?

Tout le monde a pu constater que la hausse prochaine de son taux directeur par la Fed et que le pétard mouillé de la BCE ont fait remonter les taux d’intérêt sur la partie rapprochée de la courbe des taux pour le moment surtout mais aussi, à un moindre degré, sur les échéances plus longues. Et cela pas seulement aux USA.

–

Grosse perte de crédibilité pour Draghi:

–

http://uk.businessinsider.com/mario-draghi-disappointment-in-december-meeting-2015-12

–

http://www.zerohedge.com/news/2015-12-05/beginning-end-cult-draghi

–

—————————-

–

–

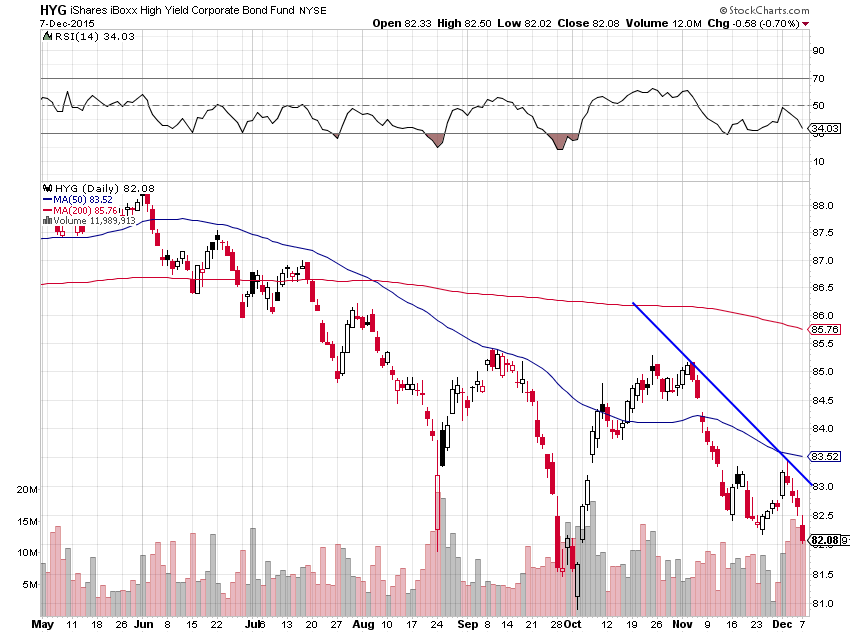

De telle sorte que les obligations d’Etat ont commencé à baisser mais que ce sont surtout les obligations d’entreprises et émergentes les plus risquées (à plus haut rendement), chinoises en particulier, qui ont été touchées en premier. Il se pourrait donc que le plus bas ait été atteint sur les taux d’intérêt.

–

http://www.newsmax.com/Finance/StreetTalk/bond-borrowing-debt-Federal-Reserve/2015/12/07/id/704814/

–

Chute des obligations High Yield:

–

–

Formation baissière en tête épaules sur les obligations d’Etat US à 10 ans:

–

–

La BRI, qui regroupe les principales banques centrales, vient d’ailleurs de mettre en garde contre un krach obligataire qui pourrait atteindre les pays émergents et les entreprises des dits pays, tout en faisant monter fortement le dollar US contre la plupart des monnaies, étant donné la crise de liquidités qui pourrait suivre la hausse du taux directeur US.

–

Deux commentaires importants:

–

–

–

————————————–

–

http://uk.businessinsider.com/aberdeens-aum-down-33-billion-over-china-third-wave-fears-2015-11

–

Il y a donc lieu d’être particulièrement prudent si l’on détient des obligations en réduisant les positions ouvertes dans ce type d’actifs au profit des actions US, lesquelles restent orientées à la hausse dans le cadre de leur rally de fin d’année. Mais sont actuellement freinées par la chute des prix du pétrole qui a repris. Dans un tel contexte, il est difficile de croire à une poursuite de la remontée de l’or qui semble à nouveau marquer le pas et que nous déconseillons de traiter actuellement.

–

Important:

–

—————————————–

Actions:

–

https://fr.news.yahoo.com/le-rally-fin-dann-e-142142541.html

–

http://uk.businessinsider.com/r-volatile-week-may-set-stocks-for-year-end-rally-2015-12

–

–

http://www.marketwatch.com/story/vanguard-says-bull-market-will-keep-sparkling-in-2016-2015-12-02

–

L’euro/dollar US rechute:

–

–

Pour le moment, médiocre reprise de l’or:

–

L’activisme inefficace des banquiers centraux est le principal danger pour les marchés financiers et pour les économies réelles

Super Mario a perdu la main… Il n’a jamais été qu’un bonimenteur:

–

–

Draghi ayant entretenu les marchés financiers dans la fausse croyance que la BCE était capable d’empêcher l’euro de s’effondrer, de prévenir toute déflation dans la zone euro, de surmonter son chômage de masse, comme la paupérisation de ses peuples, et de faire repartir ensemble son économie, ses marchés d’actions et d’obligations, via son QE et ses taux zéro ou négatifs, alors que rien de tout cela n’a été atteint dans l’économie réelle, il n’est pas étonnant que son dernier pétard mouillé ait déçu les investisseurs.

–

Personne n’a plus confiance dans Draghi, ni la Bundesbank, ni les acteurs économiques:

–

http://www.bloombergview.com/articles/2015-12-03/draghi-and-the-ecb-have-an-impossible-task

–

http://www.marketwatch.com/story/bundesbanks-weidmann-sets-face-against-ecb-moves-2015-12-04

–

D’autant que la construction politico-monétaire de l’UE est en voie avancée d’effondrement, en particulier du fait de l’Europe passoire, sans défense ni protections intérieures et extérieures, envahie sur décision unilatérale antidémocratique de l’Allemagne (qui n’a consulté personne au préalable) par des millions de migrants au surplus non assimilables qui couleront un peu plus les salaires de ses concitoyens et les finances publiques de ses Etats. Par ailleurs alliée de la Turquie islamiste qui est en fait son ennemi mortel (d’où le piège de l’enlisement français dans le conflit syrien dont les dès sont pipés par les USA, la Turquie, l’Arabie Saoudite et les monarchies du Golfe qui soutiennent directement ou indirectement l’État islamique-Daesh qu’ils ont eux-mêmes crée), et intégrée dans l’OTAN, dont les USA se servent pour déstabiliser à peu près tout ce qui peut l’être encore. Nous ne misons pas un kopeck sur l’euro, la plupart des actions européennes (à quelques exceptions près) ou les obligations européennes (émises par des Etats en faillite).

–

https://fr.news.yahoo.com/video/coop%C3%A9ration-judiciaire-et-polici%C3%A8re-avec-203443181.html

–

–

–

–

https://fr.finance.yahoo.com/video/france-le-ch%C3%B4mage-au-plus-152105721.html

–

–

–

La politique des USA de déstabilisations tous azimuts est hélas conforme à leurs intérêts nationaux mais pas à ceux de l’Europe:

–

–

–

–

–

L’Europe s’auto-détruit…

–

–

En revanche, aux USA, pour manipulatrice et perturbatrice que soit la Federal Reserve, son virage en faveur de la fin du QE, de la remontée de son taux directeur, c’est-à-dire de la normalisation de sa politique monétaire jusqu’ici aussi laxiste que celles de la BCE ou de la Banque du Japon, comme leur différentiel de croissance ultra positif par rapport à la stagnation européenne et à la récession japonaise, laissent augurer tout à la fois la fermeté du dollar US par rapport à toutes les autres monnaies et la hausse des taux d’intérêt US (d’où la prochaine rechute de l’or après sa respiration temporaire actuelle) qui leur permettent d’attirer l’épargne mondiale, une reprise prochaine de leur consommation intérieure en liaison avec l’amélioration (encore loin d’être achevée mais sur la bonne voie) de l’emploi, en même temps que la sur-performance retrouvée de leurs marchés d’actions par rapport aux marchés d’actions européens et japonais. Il n’y a que les keynésiens bornés, qui veulent « l’euthanasie du rentier », pour croire qu’une monnaie forte soit un handicap et que des taux d’intérêt zéro ou négatifs soient un avantage.

–

http://www.zerohedge.com/news/2015-12-04/why-fed-has-raise-rates

–

La grande affaire d’ici fin 2015 au moins, c’est d’acheter les actions US (en USD),

et de vendre simultanément les actions européennes (via des options ou des ETF ad hoc) ou de s’abstenir d’en acheter,

ainsi que le montre le ratio ci-après indiquant que les premières sont sous-évaluées par rapport aux secondes sur-évaluées:

–

–

–

–

Quant à l’euro/dollar US, il est peu probable qu’il franchisse 1,11 (les taux US à 10 ans étant fortement haussiers avec 3% comme prochain objectif ce qui garanti la reprise de la hausse du dollar US), la probabilité étant que l’euro/dollar US chute à parité prochainement:

–

–

–

Pour le moment, rester sans position sur les matières premières, l’or et l’argent-métal, qui fourniront prochainement l’occasion de les shorter à nouveau.

–

–

http://www.barrons.com/articles/gold-can-fall-another-15-1449092526

–

–

Inutile de préciser que la grande volatilité et nervosité actuelles des marchés financiers rend leur trading difficile, raison de plus d’essayer de garder ses convictions et de pas se faire balader par des avis contradictoires des analystes, tout en évitant la sur-exposition exagérée.

–

Draghi et Yellen jouent au ping-pong… Draghi a perdu, Yellen a gagné!

–

–